Налоговый вычет при покупке квартиры: получите 260 тысяч

Если вы купили жилье, государство разрешит какое-то время не платить подоходный налог — это называется

Если вы оформите имущественный налоговый вычет, то вернете до 13% стоимости жилья, но не больше 260 тысяч рублей. Данный вид вычета предоставляется однократно.

Чтобы получить налоговый вычет, вы должны сами оплатить свое жилье. То есть счет в банке, с которого продавец получит деньги, должен принадлежать именно вам. Если это невозможно, оформите поручение на перевод денег, тогда юридически держатель денег будет действовать как ваш представитель. Это поручение тоже нужно будет отнести в налоговую.

Налоговые вычеты предусмотрены Налоговым кодексом РФ. Они позволяют вернуть часть налога, ранее уплаченного в бюджет, например, в связи с расходами на обучение, лечение и покупку медикаментов. Мы разберемся в том, на какую сумму можно претендовать и как получить вычет после приобретения недвижимости.

Кому и сколько

Вычет на приобретение имущества состоит из трех частей и предоставляется по расходам:

– на новое строительство или приобретение на территории Российской Федерации объекта жилой недвижимости (доли/долей в них), земельных участков под них;

– на погашение процентов по целевым займам (кредитам), полученным от российских организаций или индивидуальных предпринимателей, фактически израсходованным на новое строительство или приобретение на территории Российской Федерации жилья (доли/долей в нем), земельного участка под него;

– на погашение процентов по кредитам, полученным в российских банках, для рефинансирования (перекредитования) займов (кредитов) на строительство или приобретение на территории Российской Федерации жилья (доли/долей в нем), земельного участка под него.

1. Договор о приобретении квартиры и акт о передаче вам квартиры ИЛИ

Первое – новый порядок распространяется на объекты, которые оказались в собственности с 1 января 2014 года. То есть если Вы купили квартиру в 2013 году и в 2013 году получили свидетельство о праве собственности – вычетом по новым правилам воспользоваться не сможете.

Второе – новым порядком могут воспользоваться только те, кто не пользовался имущественным вычетом ранее. Те, кто уже получали имущественный вычет ранее, свое право реализовали и для них зафиксированы нормы Налогового Кодекса, которые действовали в момент первого обращения в налоговый орган за возвратом налога.

- если оплата строительства (приобретения) жилья произведена за счёт средств работодателей или иных лиц, средств материнского (семейного) капитала, а также за счёт бюджетных средств;

- если сделка купли-продажи заключена с гражданином, являющимся по отношению к налогоплательщику взаимозависимым.

Взаимозависимыми лицами признаются: физическое лицо, его супруг (супруга), родители (в том числе усыновители),

дети (в том числе усыновленные), полнородные и неполнородные братья и сестры, опекун (попечитель) и подопечный (

).

При приобретении имущества в общую долевую собственность до 1 января 2014 года размер вычета распределяется между совладельцами в соответствии с их долей/долями собственности.

В случае приобретения имущества после 1 января 2014 года распределение размера вычета в случае приобретения жилья в общую долевую собственность отменено. Имущественный вычет предоставляется в размере фактически произведенных расходов каждого из сособственников в пределах общего установленного лимита вычета.

- Вычет становится многоразовым. Теперь вычет можно получить по нескольким объектам жилья (например, нескольким квартирам). (Но не забывайте, что лимит в 2 млн на все объекты остается.)

Пример. Петр купил две квартиры. Каждую квартиру – за 1 млн рублей. По старым правилам Петр мог получить вычет только по одной из квартир. Теперь – по обеим. - Лимит вычета теперь определяется не на объект жилья (например, квартиру), а на человека (покупателя, который получает вычет).

Пример 1. Петр купил две квартиры, каждая из которых стоит 1,5 млн рублей. По старым правилам Петр мог получить вычет только в размере 1,5 млн рублей (потому что вычет возможен только по одной квартире). По новым правилам – 2 млн рублей.

Пример 2. Супруги (Петр и Светлана) купили квартиру за 5 млн рублей. По старым правилам они вдвоем (вместе) могли получить вычет в размере 2 млн рублей. По новым правилам – 4 млн рублей. - Лимит вычета по процентам по ипотечному кредиту теперь - 3 млн рублей. Ранее такой вычет не был лимитирован.

Вот чуть более подробная одностраничная памятка по новым правилам, которую можно скачать:

Новые правила (с 2014 года)

Нужно ли как-то учитывать эти изменения, если Вы, например, купили квартиру в 2013 году? Нет. Например, Вы купили квартиру в 2013 году. Это означает, что право на вычет у Вас наступило в 2013 году. Вы можете не изучать эти изменения. Новые правила - не для Вас. Даже если Вы возвращаете налоги в 2014 году или после 2014 года.

Как уже говорилось выше, для того, чтобы получить возврат уплаченного НДФЛ единовременно за год, необходимо обратиться в налоговую инспекцию по месту жительства приобретателя недвижимости.

Необходимы будут следующие документы для получения налогового вычета при покупке квартиры:

- Декларация по форме 3-НДФЛ. Декларация представляет собой документ, который отражает сведения о налогоплательщике, в том числе сумму выплаченного подоходного налога, профессиональные, стандартные и социальные налоговые вычеты, личную информацию. Документ может быть составлен как от руки на бланке декларации, так и электронно, с использованием специального программного обеспечения. Следует отметить, что ошибки и неточности в декларации являются основанием возвращения документов налогоплательщику без предоставления ему вычета.

- Справка о доходах налогоплательщика по форме 2-НДФЛ. Данный документ выдается по месту работы. Справка содержит сведения о годовом доходе лица, исчисленного и удержанного подоходного налога, и заверяется подписью бухгалтера и руководителя организации, печатью юрлица.

- Копии правоустанавливающих документов на купленное жилье: свидетельство о государственной регистрации права, договор купли-продажи, договор ипотеки или иного займа (для возврата уплаченных процентов по ипотеке).

- Копии документов, подтверждающих факт оплаты налогоплательщиком приобретенной квартиры: приходных ордеров, платежных поручений, кассовых чеков, выписок из лицевых счетов по погашению кредитов и займов. Расписка о передаче денег, составленная между физическими лицами должна быть нотариально удостоверена.

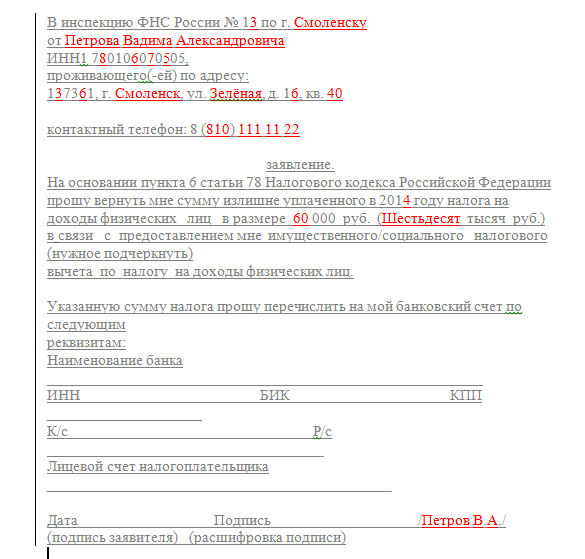

- Заявление на возврат НДФЛ. Данный документ можно заполнить непосредственно на бланке в налоговой инспекции. В заявлении также указываются банковские реквизиты, на которые будет перечислена суммы вычета.

Если квартира является совместной собственностью супругов, то дополнительно могут потребоваться копия свидетельства о регистрации брака и письменное соглашение между супругами о распределении суммы налогового вычета.

Декларация 3-НДФЛ

Чтобы получить вычет (и, также, при продаже недвижимости) Вам нужно будет заполнить декларацию доходов физ. лица по особой форме — 3 НДФЛ. Данная форма декларации за 12-ый год есть на нашем сайте. Также, форма 3-НДФЛ за 12-ый, выдаётся в налоговой инспекции или скачивается на сайте www.nalog.ru. Форму изменяют каждый год. В статье, в качестве примера использован образец 2008-ого.

Ниже мы описали пример заполнения декларации за 7-ой год.

Первичная декларация — это такая декларация, с которой стартует получение налогового вычета.

После чего в следующих годах Вы подадите повторные декларации для вычета, если не сможете получить полный размер вычета зараз. В повторных декларациях учитывают габариты вычета, который был получен ранее.

Не пугайтесь размером данного документа — Вам понадобится заполнить, в обычной ситуации, не все страницы, а лишь восемь. Часть принципов заполнения декларации:

- Заполняется только печатными буквами, либо чёрной, либо синей шариковыми ручками.

- Пока всё не заполнили — даты, нумерацию страниц и подписи пропускаем.

- Дата – везде совпадает по документам (в день подачи декларации). Номера страниц можно ставить после. Подпись и дата — уже только при сдаче инспектору по налогам.

- Заполнение начинаете с конца. На первых страницах декларации — записываете окончательные суммы, в конце — отмечаете детальный расчёт по фактам. Конечно же, вам стоит начинать с фактов — доход, и если даже вычет покроет его более чем на 100 процентов.

Чтобы заполнить декларацию Вам понадобятся такие цифры:

- Сумма по договору купли-продажи — за сколько приобрели недвижимость? Она должна совпадать с распиской, написанной продавцом.

- Ваши доходы за отчётный период — берётся из 2-НДФЛ.

- Сумма процентов, выплаченных по ипотеке.

Согласно ст. 333.33 НК РФ, физические лица за оформление договора купли-продажи уплачивают госпошлину в сумме 1 тысячи рублей, юридические лица – 15 тысяч.

Согласно ст. 333.33 НК РФ, физические лица за оформление договора купли-продажи уплачивают госпошлину в сумме 1 тысячи рублей, юридические лица – 15 тысяч.

Если за правом на регистрацию собственности обратились несколько заявителей, пошлина уплачивается каждой из них в размере пропорционально рассчитанных долей.

Оплачивать регистрацию договора может продавец или покупатель, в зависимости от договоренности между ними. Но за регистрацию права собственности однозначно платит покупатель.

Если в числе покупателей есть лица, освобожденные от уплаты госпошлины по закону, размер пошлины уменьшается на величину их доли.

В какие сроки можно получить вычет?

Таким образом, налоговый вычет – это предел расходов на квартиру, который составляет 1 млн. руб. В итоге 13% от 1 млн. равняется 130 тыс. руб. Данный вычет получает покупатель квартиры в случае, если он в год покупки жилья платил в бюджет подоходный налог.

Другим плюсом таких выплат является то, что их можно получить даже в случае покупки квартиры в ипотеку. В таком случае собственник имеет право вернуть расходы по проценту на кредит. При этом нужно рассчитать, сколько уже выплачено по данному кредиту.

Нужно учитывать тот факт, что новый собственник квартиры имеет право один раз оформить и подать в налоговую службу документы для получения вычета в размере 13% от заключенной сделки.

В любом случае юристы советуют перед подачей и даже покупкой квартиры обратиться за помощью к профессионалам. Они подробно объяснят, как необходимо поступать в той либо иной ситуации. При этом следует учитывать тот факт, что законодательная база Российской Федерации регулярно изменяется: дополняется, заменяются пункты законов, сами законы и прочее.