Как и в каком размере взимается налог с продажи квартиры в 2015 и в 2016 году?

Какой налог с продажи квартиры придется уплатить государству? Этот вопрос волнует собственников, задумавших продать свою недвижимость. Зависит ли налог с продажи квартиры от того, сколько лет квартира принадлежит одному лицу на правах собственности? Какой налог с продажи квартиры уплачивается в 2015 и в 2016 годах? Ответы на эти вопросы – в нашей статье.

Существует ли налог с продажи квартиры?

! Сайт "Ваши налоги" рекомендует !

Неплохой интернет-сервис Налогия (Nalogia.Ru), который помогает подготовить и подать декларацию 3-НДФЛ и документы для возврата налога онлайн. Налогия поможет и если Вы отчитываетесь, например, по продаже квартиры или машины, и если получаете возврат налога, например, по покупке квартиры или процентам по ипотеке. Использовать пошаговые инструкции на Налогии гораздо проще и надежнее, чем пытаться подготовить документы самому. Налогия сэкономит много времени и поможет избежать ошибок.

Налог с продажи квартиры в 2017, 2016 и 2015 годах (квартира 3 года или менее 3 лет в собственности)

Во многих случаях при продаже квартиры продавец должен заплатить налог на доходы. Почему «во многих», а не во всех? Все зависит от двух факторов:

1. Срока, в течение которого квартира находилась в собственности продавца.

2. Продажной стоимости квартиры.

Срок нахождения в собственности

Если квартира находится в собственности продавца 3 года и больше, то налог с продажи квартиры платить не нужно. Продажная стоимость квартиры никакого значения не имеет. Необходимая льгота установлена пунктом 17.1 статьи 217 Налогового кодекса. Но, как мы сказали выше, это правило распространяется только на те квартиры, которые приобретены до 1 января 2016 года. Если квартира куплена позже, то правило расчета налога по ней смотрите по ссылке >>>.

Причем 3 года — это не три календарных года. Это 36 месяцев, которые следуют подряд. Поэтому трехлетний срок владения квартирой может начаться в начале, середине или конце года. О том как определить срок владения квартирой смотрите по ссылке.

Как определить начало срока в течение которого квартира была в вашей собственности? Обычно достаточно просто. Дата с которой начинает отсчитываться этот срок указана в Свидетельстве о праве собственности на квартиру. Строка в Свидетельстве "о чем в Едином государственном реестре прав на недвижимое имущество и сделок с ним НУЖНАЯ ДАТА сделана запись регистрации". Кроме того, этот срок указан и в выписке из государственного реестра прав на недвижимость по квартире. Нужная дата стоит в строке 3 "Вид, номер и дата государственной регистрации права".

Однако, каждый владелец доли в праве собственности на квартиру, продавший свою долю по отдельному договору купли-продажи, вправе получить имущественный налоговый вычет в размере 1 000 000 рублей. Соответствующее разъяснение было согласовано с Минфином России и доведено письмом ФНС России от 25.07.2013 N ЕД-4-3/[email protected] до налоговых органов и налогоплательщиков.

Если не вся квартира, а какая-то ее доля находилась в собственности физлица более трех лет, но размер доли данного лица изменился (например, увеличился) менее трех лет назад, то доходы от продажи гражданином этой квартиры не подлежат налогообложению налогом на доходы физических лиц, поскольку переход имущества к одному из участников общей долевой собственности, не влечет для этого лица прекращения права собственности на указанное имущество, т.к. независимо от изменения размера долей в праве собственности, квартира находилась в собственности налогоплательщика более трех лет. (Письмо Минфина России от 17.02.2012 N 03-04-05/9-189).

В случае если имущество, находившееся в долевой или совместной собственности менее 3 лет, было продано как единый объект

права собственности по одному договору купли-продажи, имущественный налоговый вычет в размере 1 000 000 рублей

распределяется между совладельцами этого имущества пропорционально их доле, либо по договоренности между ними (в случае реализации имущества, находившегося в общей совместной собственности).

Если каждый владелец доли в праве собственности на имущество продал свою долю, находившуюся в его собственности

по отдельному договору купли-продажи, то он вправе получить имущественный налоговый вычет также в размере 1 000 000 рублей.

Если налогоплательщиком за один год было продано несколько объектов имущества, указанные пределы

применяются в совокупности по всем проданным объектам, а не по каждому объекту по отдельности.

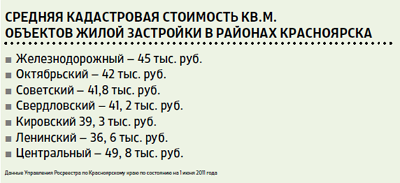

По словам специалистов Росреестра, кадастровая стоимость квартир приближена к рыночной стоимости. На момент кадастровой оценки, когда рыночная стоимость квадратного метра в многоэтажной застройке в среднем по Красноярску составляла 35–47 тыс. рублей за квадратный метр, ее кадастровая стоимость находилась на уровне 36–50 тыс. рублей за квадратный метр.

Если собственник считает, что принадлежащий ему объект оценен неверно, он может добиваться пересмотра кадастровой стоимости. Законодательством об оценочной деятельности установлено, что результаты определения кадастровой стоимости могут быть пересмотрены. Существует досудебный и судебный порядок рассмотрения споров о кадастровой стоимости. В рамках досудебного порядка при Управлении Росреестра по Красноярскому краю создана комиссия, которая занимается рассмотрением споров о результатах определения кадастровой стоимости земельных участков и объектов капитального строительства.

Установлены два основания для пересмотра кадастровой стоимости объекта недвижимости: использование недостоверных сведений об объекте недвижимости при определении кадастровой стоимости и установление для объекта недвижимости рыночной стоимости по состоянию на дату определения кадастровой стоимости.

Новые правила (с 2014 года)

Нужно ли как-то учитывать эти изменения, если Вы, например, купили квартиру в 2013 году? Нет. Например, Вы купили квартиру в 2013 году. Это означает, что право на вычет у Вас наступило в 2013 году. Вы можете не изучать эти изменения. Новые правила - не для Вас. Даже если Вы возвращаете налоги за 2014 год или годы после 2014 года - в том числе, за 2016 или 2017 год.

Возможно ли получить вычет по процентам по ипотеке по второму жилью, если Вы получали вычет по стоимости первого жилья (но не по процентам по ипотеке)? Если право на вычет по первому жилью наступило до 2014 года? Да, возможно. Это - единственная ситуация, в которой можно воспользоваться вычетом еще раз, несмотря на то, что Вы уже пользовались им и право наступило (первый раз) до 2014 года. Об этом написал Минфин России в письме №03-04-05/64922 от 16 декабря 2014 года. В такой ситуации Вы можете претендовать на вычет по процентам по ипотеке. Заполняя декларацию, ответы для расходов на приобретение жилья оставьте пустыми, а ответы для процентов по ипотеке - заполните.

Например, Вы купили квартиру в 2013 году. Вы получили вычет по стоимости квартиры, но не по процентам по ипотеке. В 2014 году Вы купили еще одну квартиру с использованием ипотеки. Вы можете получить вычет по второй квартире, но только по процентам по ипотеке.

Выгода обойдёт стороной владельцев нескольких объектов. Они будут обязаны уплатить 13-процентный налог при второй, третьей и т.д. сделках в размере более 5 млн. руб. Эта мера станет ограничительным способом для предотвращения многократных перепродажи квартир риэлторами. В то же время у регионов появится право менять срок владения, вплоть до десяти лет.

Законодательство не предусматривает каких-либо дополнительных льгот для отдельных категорий граждан (пенсионеров, инвалидов, ветеранов и т.д.).

В действительности подобные судебные разбирательства крайне редки и рассматриваются скорее как теоретически возможные, однако не принимать их во внимание нельзя, по крайней мере, очень опасно.

Если Вы решили продать или купить недвижимость и не имеете достаточного юридического опыта, очень важно обратиться к специалисту и получить консультацию. Притом я настоятельно подчеркиваю, что именно к специалисту, ведь налоговое законодательство в РФ и его применение имеет огромное количество нюансов, знать которые может только постоянно практикующий профессионал. Очень часто, даже в налоговых органах имеются разные точки зрения и подходы к исполнению законодательства, или в связи с постоянной текучкой кадров и отсутствием опыта, банально отсутствуют знания и навыки у персонала.

![]()

Что ожидать?

Сейчас пока сложно говорить о том, какой будет налог с продажи квартиры в 2015 году, будут ли внесены еще какие-то поправки или ограничения. Данный документ должен продолжить согласование в Госдуме и выйти на одобрение президента. По утверждению экспертов, теоритически закон можно запустить в работу с начала 2015 года, пусть не по всей территории РФ, но хотя бы выборочно. Но только после окончательного утверждения можно будет с уверенностью сказать, каким будет налог с продажинедвижимого имущества после 2015 года, и кого он затронет в первую очередь.